A redução dos gastos públicos e a transferência de renda para o sistema financeiro, além de ser um assalto ao povo, coloca uma trava na economia brasileira e impede investimentos na infraestrutura do país, na saúde, na educação, habitação social, geração de emprego e tantos outros.

Cadu Machado | São Paulo

BRASIL – Em uma rápida consulta ao dicionário da língua portuguesa, encontramos a seguinte definição de “dívida”: valor (em dinheiro) que se deve pagar a alguém. Consultando o mesmo dicionário, também encontramos algumas definições de “público”. As que mais nos ajudam em nossa investigação são as seguintes: Algo que se refere ao povo em geral (interesse público) e Algo relativo ao governo de um país (negócios públicos).

Ao pé da letra e de forma resumida, dívida pública é um valor ou quantia que o governo de um país contraiu e que é de interesse do povo em geral.

Sendo assim, dívida pública não significa, necessariamente, algo ruim.

É verdade que o governo de um país pode contrair empréstimos para melhorar a infraestrutura nacional, construir escolas e hospitais, aumentar a malha ferroviária e os investimentos em setores sociais, como argumentam os padroeiros da dívida.

Tudo isso é verdade. O que não é verdade é que a dívida pública brasileira serve para melhorar as condições de vida do povo.

Mas, então, a quem serve a dívida pública do Brasil?

Histórico da dívida

Para entender de onde vem a dívida brasileira, precisamos voltar ao século 19. Os processos de Proclamação da Independência (1822) e da República (1889) são marcos para nosso tema. No ano de 1824, a quantia de 3,7 milhões de libras esterlinas foi destinada a Portugal pelo reconhecimento da independência brasileira.

A farra com o dinheiro público, a transferência de dívidas da Coroa portuguesa para o recém-formado Estado brasileiro e os altíssimos custos do genocídio paraguaio promovidos pelo Império deram início à atual dívida do Brasil.

Já no ano de 1889, que marca o fim do Segundo Reinado e do período de escravidão oficial, estima-se que o pagamento dessas dívidas tenha representado cerca de 40% dos gastos do governo central brasileiro.

Porém, foi durante a ditadura militar fascista que a dívida brasileira explodiu.

Quando aconteceu o golpe de 1964, o montante da dívida era de US$ 3,2 bilhões. Quando a ditadura foi derrubada e o último general saiu do Palácio, em 1985, a dívida já ultrapassava os US$ 100 bilhões. Um aumento de mais de 3.000%.

Com a censura dos meios de comunicação, o fechamento do Congresso e o assassinato de opositores, o regime militar não permitiu acesso à informação durante a ditadura. Sendo assim, é impossível saber a destinação destes empréstimos internacionais.

O que podemos ter certeza é de que grande parte disso foi para os bolsos dos generais através de grandes esquemas de corrupção, como os denunciados pelo jornal A Verdade no artigo Houve corrupção em todos os governos militares (Luiz Falcão).

As altas dívidas contraídas pelos generais, aliadas aos governos neoliberais que se sucederam, causaram uma grave crise econômica no Brasil, décadas de hiperinflação, aumento do desemprego e da miséria.

Para lidar com essa dívida estrondosa e a péssima situação econômica do país, os governos neoliberais brasileiros dos anos 1980 e 1990 tentaram negociar com os bancos e agências internacionais.

A cartilha apresentada por estes credores como condição para “negociação” ficou conhecida como Consenso de Washington. Resumidamente, o Consenso de Washington foi uma série de imposições que os países imperialistas fizeram às nações que estavam endividadas e sofrendo com a crise, sob a justificativa de equilibrar as contas.

Na prática, foi uma forma de aumentar ainda mais a exploração dos povos, reduzir os gastos públicos em áreas sociais, reduzir os direitos trabalhistas e privatizar as empresas estatais daqueles países.

O resultado desta política no Brasil foi o crescimento das desigualdades sociais e o aumento ainda maior da dívida.

Dívida externa x dívida interna

Durante os anos 2000, ocorreu uma importante mudança na composição da dívida brasileira. Grande parte da dívida externa com o FMI e o Clube de Paris (associação de governos credores) foi substituída por dívida interna com bancos e fundos de investimentos, como conhecemos hoje. Com esta medida, a dívida parou de variar toda vez que o dólar americano ficava mais caro no mercado.

A diferença entre essas duas formas de dívida está ligada à moeda em que ela deve ser paga. Dívida externa é a parcela da dívida pública que deve ser paga em moeda estrangeira e dívida interna, aquela que se paga em moeda local, no nosso caso, em real. A nomeação externa ou interna, portanto, não tem nada a ver com a nacionalidade do credor.

Imagine que o Brasil devesse US$ 100 dólares com a moeda americana valendo R$ 2. Teríamos uma dívida equivalente a R$ 200. Porém, de um dia para o outro, os EUA decidem valorizar sua moeda, que passa a valer R$ 5. Mesmo que a dívida brasileira continuasse US$ 100 dólares, agora teríamos que pagar R$ 500 para quitá-la.

Apesar desta diferença importante, a dívida interna não é menos perversa e ainda tem outras características. Uma delas são as altíssimas taxas de juros, que estão entre as mais altas do mundo.

Enquanto os juros pagos ao Fundo Monetário Internacional (FMI) eram de cerca de 4% ao ano, os juros dos títulos emitidos para criar condições de pagar a dívida externa possuíam juros de 8,5% ao ano, em média.

Como funcionam os empréstimos?

Diferente dos empréstimos contraídos com o FMI nos anos 1990, atualmente o Estado brasileiro não vai à porta do banco pedir dinheiro emprestado.

Em vez disso, o Banco Central (BC) anuncia publicamente que está vendendo contratos e que aqueles que os comprarem receberão determinadas taxas de juros em determinado período de tempo.

Para ilustrar, é como se o BC anunciasse para um grupo de banqueiros que está oferecendo a possibilidade de eles emprestarem R$ 100 para o Estado brasileiro e receberem R$ 150 depois de um ano, tendo como garantia a certeza de que o Estado vai recolher impostos para pagar essa dívida ao final do contrato.

Areia movediça

É verdade que a contratação de empréstimos por um governo pode ser uma forma de adquirir verbas para investir em obras, financiar auxílios emergenciais e aumentar a arrecadação, ajudando o país a se desenvolver. Mas o que vemos no Brasil é exatamente o contrário.

Ano após ano, os governos brasileiros anunciam com orgulho o que chamam de superávit primário, que nada mais é do que toda a verba que o Estado não investiu e que é transferida diretamente para o pagamento de juros e amortizações da dívida. Ou seja, ano após ano, o Brasil arrecada mais do que gasta e essa diferença é transferida para os banqueiros.

Essa redução dos gastos públicos e a transferência de renda para o sistema financeiro, além de ser um assalto ao povo, coloca uma trava na economia brasileira e impede investimentos na infraestrutura do país, na saúde, na educação, habitação social, geração de emprego e tantos outros.

E o pior. Esse sistema da dívida é como estar atolado em areia movediça: quanto mais se paga, mais se deve.

Mesmo com as reformas trabalhista e da Previdência, com a aprovação da EC 95 do teto dos gastos e os sucessivos cortes de direitos e investimentos, a dívida brasileira não parou de crescer.

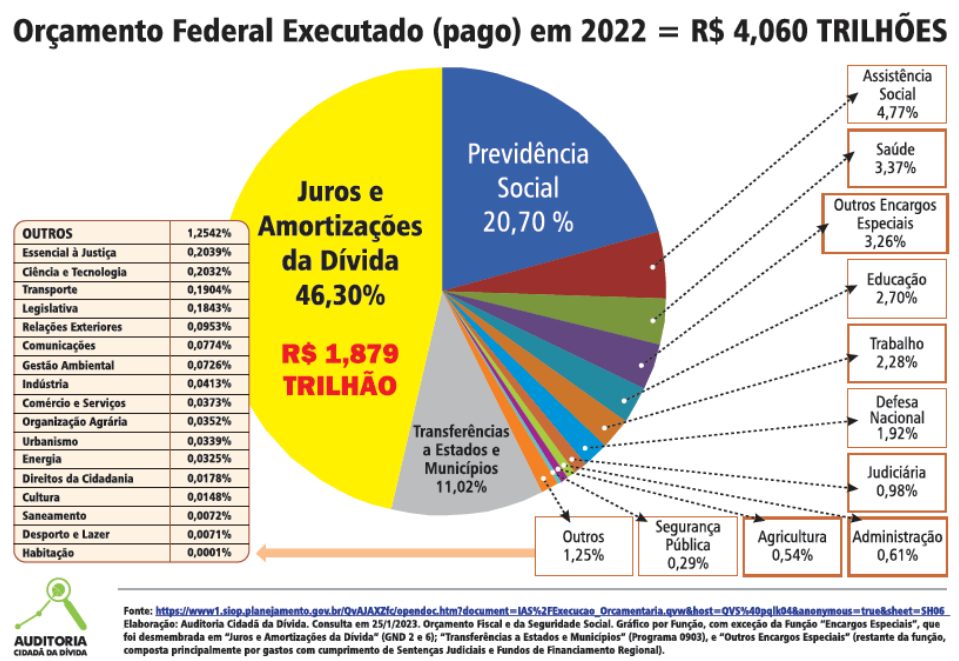

Segundo a Auditoria Cidadã da Dívida, o Governo Federal gastou quase R$ 2 trilhões com pagamento de juros e amortizações da dívida pública no ano passado, o que representou mais da metade do orçamento federal.

Se o montante de gastos impressiona, a comparação com os anos anteriores chama ainda mais a atenção. Os gastos com despesas da dívida representaram um aumento de 42% em relação ao valor gasto em 2020. Nos últimos dois anos, os gastos financeiros com a dívida federal quase dobraram. Foram de R$ 1,03 trilhão, em 2019, para R$ 1,96 trilhão, em 2021.

E mesmo com estes pagamentos gigantescos, a dívida não parou de crescer, chegando ao patamar mais alto de sua história, R$ 7,64 trilhões, o que representa 76% de tudo que é produzido no Brasil no último ano, o Produto Interno Bruto (PIB).

Para Maria Lúcia Fattorelli e Rodrigo Ávila, coordenadores da Auditoria Cidadã da Dívida, “assistimos a um verdadeiro saque das riquezas nacionais para alimentar o sistema da dívida, enquanto todos os outros investimentos necessários ao nosso desenvolvimento socioeconômico são deixados de lado, sob o falacioso argumento de que não há recursos”.