Reverter o descontrole sobre o processo de formação da taxa de câmbio é fundamental para que o país possa assegurar a soberania nas decisões de política econômica e reduzir o pagamento de juros.

Beto Silva

Rio de Janeiro

BRASIL – Conceitualmente, a taxa de câmbio nada mais é que o preço, em reais (R$), de US$ 1,00. Mas esse não é um preço qualquer. Em primeiro lugar, a taxa de câmbio afeta, direta ou indiretamente, todos os demais preços da economia. Quando o real se desvaloriza, os preços dos bens e insumos importados ficam mais caros. Mesmo os bens nacionais, como combustíveis e produtos agropecuários, são impactados pela alta da taxa de câmbio porque os produtores atrelam os preços às cotações internacionais, em dólares.

A taxa de câmbio é também a expressão da relação econômica e financeira entre o Brasil e os demais países, particularmente os Estados Unidos. Como tal, reflete a condição periférica da economia brasileira. Ou seja, a taxa de câmbio responde principalmente a movimentos externos sobre os quais o país tem pouca ou nenhuma influência. O resultado é que a taxa de câmbio no Brasil é extremamente instável. Por exemplo, ela saiu de cerca de 2,50 no final do primeiro governo Dilma e atingiu mais de 5,50 no governo Bolsonaro. Para 2023, as projeções do próprio “mercado” variam no enorme intervalo de 4,40 a 6,20 (Focus/Banco Central).

Essa fragilidade tem sido explorada pelo capital internacional num amplo espectro que vai desde a imposição de taxas de juros elevadas até a influência na escolha de ministros de Estado. Por isso, reverter o descontrole sobre o processo de formação da taxa de câmbio é fundamental para que o país possa assegurar a soberania nas decisões de política econômica e reduzir o pagamento de juros.

A taxa de câmbio como instrumento da estratégia dos bancos

Ao contrário do que parece à primeira vista, a taxa de câmbio não é apenas definida pelo fluxo de entrada e saída de dólares no país. Quer dizer, o real pode se desvalorizar mesmo numa situação em que há entrada líquida de dólares. Isso aconteceu, por exemplo, em novembro deste ano, quando em apenas 15 dias o real desvalorizou 6,3% (a cotação entre os dias 04/11 e 18/11 passou de 5,06 para 5,38). Porém, nesse mesmo período, o saldo do movimento do câmbio foi positivo em US$ 3,9 bilhões (SGS/Banco Central). Essa aparente contradição acontece porque o processo de formação da taxa de câmbio envolve a interação de vários mercados, como o mercado de derivativos cambiais (mercado futuro), o mercado offshore (transações realizadas no exterior) e a estratégia comercial dos bancos, além do próprio mercado à vista.

Sobre o poder de influência do sistema bancário, é importante lembrar que as transações cambiais são intermediadas pelos bancos, que são também os únicos agentes permitidos a carregar estoques de dólares (chamados de posição cambial). Numa situação em que os bancos em conjunto queiram aumentar seus próprios estoques de dólares, eles podem elevar o preço da moeda norte-americana – que é a própria taxa de câmbio – para direcionar o mercado na direção desejada, isto é, aumentar a venda de dólares para os bancos e reduzir a compra de dólares dos bancos. Como o fluxo cambial é apenas um entre inúmeros outros fatores que influenciam as estratégias bancárias, a taxa de câmbio não necessariamente seguirá a trajetória indicada pela entrada/saída de dólares1.

Hipertrofia do Mercado Futuro

Outra fonte de instabilidade são os mercados futuros. O mercado futuro de câmbio é um mercado onde são negociados contratos de compra e venda de dólar. O que o difere dos demais mercados é que a taxa de câmbio desses contratos é estabelecida no tempo presente, enquanto a execução (a negociação em si) acontece alguns períodos à frente (normalmente um mês). Ou seja, define-se hoje a cotação de uma negociação que só se realizará efetivamente no mês seguinte. Em tese, a função desse mercado é prover proteção aos agentes econômicos. Entretanto, esse é também o mercado privilegiado para operações especulativas porque permite que, literalmente, aposte-se numa trajetória da taxa de câmbio. Na verdade, a situação é até pior, poius os movimentos do mercado futuro são rapidamente transmitidos aos demais. Assim, não se trata nem de uma aposta justa, já que o próprio movimento especulativo no mercado futuro é a causa de sua concretização no mercado à vista.

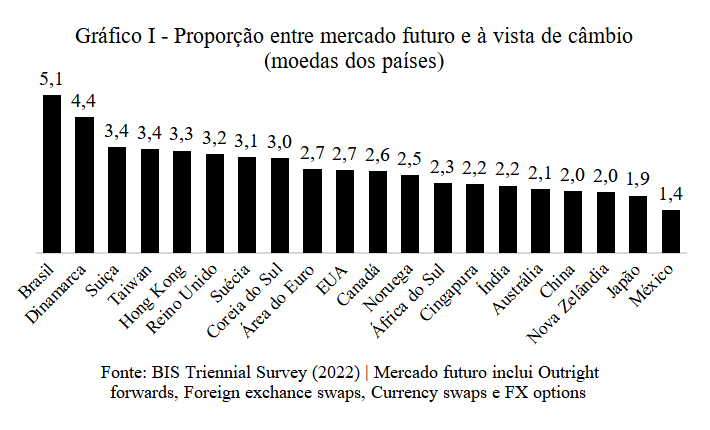

No caso brasileiro, a função especulativa do mercado futuro é evidenciada pela sua hipertrofia. Segundo a pesquisa trienal do Banco Internacional de Compensações (BIS), no Brasil, o mercado futuro é cinco vezes maior que o mercado à vista, a mais alta proporção entre as principais moedas do mundo (ver gráfico).

Descontrole da taxa de câmbio impõe juros altos ao Brasil

O aumento da taxa de juros torna os títulos brasileiros, especialmente os títulos públicos, mais rentáveis ao capital internacional não apenas em termos absolutos, mas também relativamente aos títulos de outros países. Quando o Banco Central indica que aumentará a taxa de juros, forma-se uma tendência de entrada de dólares e valorização do real. Assim, embora não seja declarado pelo Banco Central, a elevação da taxa de juros é utilizada como forma de atrair capitais externos e tentar conter a desvalorização da moeda nacional.

Não é coincidência que a taxa de câmbio tenha caído no primeiro semestre de 2021, justamente quando o Banco Central iniciou o atual ciclo de aumento da taxa de juros (Selic). O problema é que os capitais atraídos dessa forma são tipicamente de curtíssimo prazo visando ganhos imediatos. Portanto, a valorização do real obtida dessa forma não é duradoura. Pelo contrário, recoloca continuamente a ameaça de desvalorização brusca.

A subordinação da Selic ao câmbio retira, na prática, o poder discricionário do governo de decidir o patamar da taxa de juros. Os economistas neoliberais dizem que a elevação da Selic é necessária para desacelerar a economia e, assim, combater a inflação. Ora, a economia brasileira já está estagnada há mais de 5 anos e o PIB per capita de 2022 é menor que o de 2012! Não faz o menor sentido buscar desacelerar uma economia que já está parada.

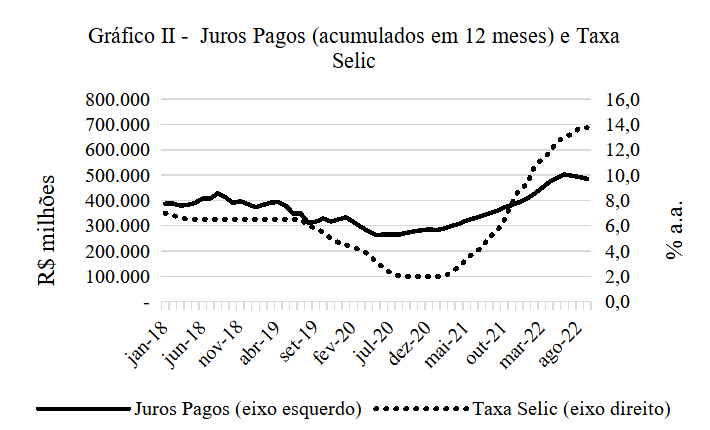

O descontrole sobre a formação da cotação do dólar acaba por fazer da taxa de juros um dos principais instrumentos para ação do Banco Central no mercado cambial. Só que, quanto maior a Selic, maior o pagamento de juros. Dessa forma, há uma relação direta entre o pagamento de juros e a taxa de câmbio. Como mostra o Gráfico II, em 2018 e 2019, quando a Selic ficou estável em 7,0%, foram pagos cerca de R$ 400 bilhões/ano. No final de 2020, a queda da taxa para 2,0% reduziu os juros pagos para R$ 265 bilhões. Finalmente, com a disparada da Selic – agora em 13,75% –, o pagamento de juros, acumulado nos últimos 12 meses, já ultrapassa a marca dos R$ 500 bilhões, o maior em todo governo Bolsonaro/Guedes. Vale lembrar que o pagamento de juros é uma das principais formas de transferência de recursos públicos para os super-ricos e de manutenção da concentração de renda no Brasil.

A dimensão monetário-cambial da dependência

As moedas dos países não escapam das relações de poder da economia capitalista internacional. O real brasileiro é uma moeda dependente e subordinada aos ciclos internacionais ditados principalmente pelos países centrais, tendo os Estados Unidos à frente. Ignorar a necessidade de controle do mercado de câmbio é análogo a ignorar a necessidade de políticas industriais para o desenvolvimento tecnológico e produtivo.

Deixada à sorte das forças de mercado, a moeda brasileira é vulnerável a ações especulativas que podem partir de qualquer um dos seus mercados inter-relacionados e são rapidamente transmitidas para os demais. Analistas e economistas burgueses exploram essa fragilidade para detonar processos de desvalorização do real sempre que políticas neoliberais são contestadas. A possibilidade de bruscas flutuações no valor real é hoje um dos principais instrumentos de coação a serviço do capital.

Essa situação não acontece por acaso. Ela é fruto de decisões políticas que progressivamente ampliaram o poder do capital sobre a formação da taxa de câmbio. Por exemplo, antes da Resolução/BC 2.689 de 2000, os capitalistas internacionais não tinham acesso a todos os ativos financeiros disponíveis no mercado brasileiro. Em especial, não podiam atuar no mercado de derivativos. Até 2008, com a Resolução/BC 3.458, os exportadores brasileiros eram obrigados a converter em reais os dólares recebidos com a venda de seus produtos no exterior. Esse mecanismo, chamado de cobertura cambial, garantia um fluxo regular de dólares para o país. Com sua extinção, os exportadores passam a adotar o mesmo comportamento dos capitalistas internacionais, reforçando movimentos especulativos e voláteis.

Em 2021, o Bolsonaro sancionou a Lei 14.286, que abre caminho para a dolarização da economia brasileira. Entre 2011 e 2013, o Banco Central adotou uma série de restrições administrativas e tributárias para estabilizar o mercado de câmbio, como cobrança de IOF (imposto sobre operações financeiras) e exigência de depósito compulsório não remunerado de parte das posições cambiais dos bancos. Essas políticas, apesar de bem sucedidas em dissociar o mercado de câmbio brasileiro dos ciclos de liquidez internacional, foram gradativamente abandonadas nos anos seguintes.

O direito de um país controlar suas fronteiras financeiras deveria ser visto como algo tão natural e necessário quanto controlar suas fronteiras físicas. Evidentemente, o capital buscará manter a ampliar seu espaço de atuação. Porém, quanto maior for autonomia para o capital internacional menor soberania dos países.

Não é novidade que a complexidade técnica das finanças internacionais dificulta a visibilidade do horizonte de ação por parte das forças de esquerda. Quando o Reino Unido abandonou o padrão ouro, na década de 1930, o socialista inglês Sidney Webb exclamou surpreso: “Ninguém nos falou que podíamos fazer isso!”. Entretanto, tal como há um século, há muito que pode – e deve – ser feito.

Nota

1 A rigor, como não há contas em dólar no país, não há entrada ou saída da moeda norte-americana. O que ocorre na prática é a variação dos ativos e passivos das filiais dos bancos brasileiros no exterior. Porém, descrever esse movimento em termos de entrada/saída é a forma mais utilizada e não altera a lógica do processo.